Статьи прочих расходов по счету 91.2. Отчет о прибылях и убытках. Какие расходы относятся к прочим в бухучете

Мы разобрали счет 90 «Продажи», на котором отражается финансовый результат от основной деятельности предприятия. Сейчас же мы разберем учет на счете 91 «Прочие доходы и расходы», данные этого счета также формируют итоговый финансовый результат на . Что включают в себя прочие доходы и расходы?

Что включают в себя прочие доходы и расходы?

На сч. 91 учитываются прочие доходы и расходы.

Прочие доходы – это доходы, не связанные с обычными видами деятельности организации. Что включают в себя прочие доходы?

Прочие доходы включаются в себя:

- доходы от сдачу в аренду основных средств и нематериальных активов;

- дивиденды от взносов в уставный капитал других организаций;

- проценты по ценным бумагам;

- поступления от продажи основных средств, материалов (если это не является обычным видом деятельности организации);

- полученные от контрагентов штрафы, пени, неустойки;

- активы, полученные на безвозмездной основе;

- доходы, полученные в виде возмещения убытка, причиненного организации;

- прибыль прошлых лет, выявленная в текущем году;

- кредиторская задолженность с истекшим сроком давности;

- дооценка активов.

Прочие доходы включают в себя также другие поступления. Подробнее этот вопрос будет разбираться в ближайшее время, когда мы перейдем к теме налогообложения.

Прочие расходы – это расходы организации, не связанные с обычными видами деятельности организации.

Что в себя включают прочие расходы?

Прочие расходы включают в себя

- расходы, связанные с арендой активов;

- связанные с участием в уставных капиталах других организаций;

- связанные со списанием, продажей и выбытием основных средств, нематериальных активов, материалов;

- проценты по кредитам, займам;

- оплата услуг банков;

- отчисления в резервы;

- уплаченные штрафы, пени, неустойки;

- возмещение причиненных убытков;

- убытки прошлых лет;

- дебиторская задолженность с истекшим сроком давности;

- курсовые разницы от валютных операций;

- уценка активов;

- расходы на благотворительность;

- прочие расходы.

Они подразделяются на операционные и внереализационные.

Замечу, что доходы и расходы, возникшие в результате чрезвычайных ситуаций, на данном счете не учитываются, а приходуются сразу на сч. 99 «Прибыли и убытки».

Видео-справка “Бухгалтерский счет 91. Учет прочих доходов и расходов”

В данном видео-уроке объясняется как вести бухучет прочих доходов и расходов (счет 91), какие субсчета, проводки и типовые операции. Занятие ведет преподаватель сайта “Бухгалтерский и налоговый учет для чайников”, главный бухгалтер Гандева Н.В. Для просмотра онлайн нажмите на видео ⇓

Бухгалтерский учет прочих доходов и расходов

По дебету счета 91 учитываются расходы, по кредиту - доходы.

По своей структуре 91 счет бухгалтерского учета напоминает сч. 90 «Продажи». У сч. 91 также есть несколько субсчетов:

- субсчет 1 - по кредиту учитываются доходы,

- субсчет 2 - по дебету учитываются расходы,

- субсчет 9 - на данном субсчете считается сальдо доходов и расходов.

По данной строке отражается информация о прочих расходах организации, не упомянутых выше (п. 21 ПБУ 10/99).

Что относится к прочим расходам организации?

За исключением процентов к уплате, к прочим расходам относятся (п. п. 11, 13 ПБУ 10/99, абз. 2 п. 20, п. 22, абз. 4 п. 38 ПБУ 19/02, п. 13, абз. 3 п. 19 ПБУ 3/2006, п. 7 ПБУ 17/02, п. 25 ПБУ 5/01, п. 20 Методических указаний по бухгалтерскому учету материально-производственных запасов, абз. 6 п. 15 ПБУ 6/01, п. п. 21, 41 ПБУ 14/2007, п. 16 ПБУ 24/2011, п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, Инструкция по применению Плана счетов, п. 21 ПБУ 13/2000, п. п. 3, 7 ПБУ 15/2008, п. 15 ПБУ 2/2008, п. 14 ПБУ 20/03, п. 14, абз. 6 п. 9 ПБУ 22/2010):

— расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации (в случае, если эти расходы не признаются организацией в составе расходов по обычным видам деятельности);

— расходы, связанные с предоставлением за плату прав на использование объектов интеллектуальной собственности (в случае, если эти расходы не признаются организацией в составе расходов по обычным видам деятельности);

— расходы, связанные с участием в уставных капиталах других организаций (в случае, если эти расходы не признаются организацией в составе расходов по обычным видам деятельности);

— расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

— остаточная стоимость активов, по которым начисляется амортизация, и фактическая себестоимость других активов, списываемых организацией;

— расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

— отчисления в оценочные резервы;

— штрафы, пени, неустойки за нарушение условий договоров;

— возмещение причиненных организацией убытков;

— убытки прошлых лет, признанные в отчетном году при исправлении несущественной ошибки предшествующего отчетного года после подписания бухгалтерской отчетности за этот год либо при исправлении существенной ошибки предшествующего года после подписания бухгалтерской отчетности за этот год организацией — субъектом малого предпринимательства;

— суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

— отрицательные курсовые разницы;

— часть добавочного капитала, соответствующая сумме отрицательных курсовых разниц, относящихся к прекращаемой деятельности организации за пределами РФ;

— сумма уценки ОС сверх суммы его дооценки, зачисленной в добавочный капитал при переоценке в предыдущие отчетные периоды;

— сумма уценки НМА сверх суммы его дооценки, зачисленной в добавочный капитал при переоценке в предыдущие отчетные периоды;

— сумма уценки поискового актива сверх суммы его дооценки, зачисленной в добавочный капитал при переоценке в предыдущие отчетные периоды;

— убыток от обесценения НМА;

— убыток от обесценения поискового актива;

— сумма уценки финансовых вложений;

— перечисление средств (взносов, выплат и т.д.), связанных с благотворительной деятельностью;

— расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий;

— расходы по операциям с тарой;

— расходы на содержание мощностей и объектов, находящихся на консервации;

— расходы, связанные с рассмотрением дел в судах;

— расходы по НИОКР, не давшим положительного результата;

— суммы бюджетных средств, полученные в прошлые годы и подлежащие возврату в связи с нарушением условий их предоставления;

— расходы, возникающие как последствия чрезвычайных фактов хозяйственной деятельности;

— дополнительные расходы по займам;

— расходы, связанные с подготовкой и подписанием договора строительного подряда (при отсутствии в отчетном периоде вероятности его заключения);

— убыток по совместной деятельности, распределенный между товарищами;

— иные расходы, квалифицируемые организацией в качестве прочих.

Прочие расходы признаются при выполнении условий, установленных п. 16 ПБУ 10/99, в том отчетном периоде, к которому они относятся (п. 18 ПБУ 10/99).

Правила признания расходов в Отчете о финансовых результатах определены в п. 19 ПБУ 10/99. В частности, в Отчете о финансовых результатах показываются:

— расходы, признанные в отчетном периоде, когда по ним становится определенным неполучение экономических выгод (доходов) или поступление активов;

— возникающие обязательства, не обусловленные признанием соответствующих активов.

Прочие расходы учитываются по дебету счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

Обратите внимание!

Организации — субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, признающие выручку не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, расходы также признают после погашения задолженности (абз. 2 п. 18 ПБУ 10/99).

С 16 ноября 2014 г. упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, не вправе применять коммерческие организации — субъекты малого предпринимательства, если они являются микрофинансовыми организациями либо их бухгалтерская отчетность подлежит обязательному аудиту (п. п. 1, 4 ч. 5 ст. 6 Закона N 402-ФЗ).

Какие данные бухучета используются при заполнении строки 2350 «Прочие расходы»?

Значение показателя этой строки (за отчетный период) определяется на основании данных о суммарном за отчетный период дебетовом обороте по субсчету 91-2 счета 91 (за исключением аналитических счетов учета процентов к уплате и учета НДС, акцизов и иных аналогичных обязательных платежей, подлежащих получению от других юридических и физических лиц). Величина прочих расходов указывается в Отчете о финансовых результатах в круглых скобках.

Прочие расходы могут не показываться в Отчете о финансовых результатах развернуто по отношению к соответствующим доходам, если (п. 21.2 ПБУ 10/99, п. 18.2 ПБУ 9/99, п. 34 ПБУ 4/99):

1) правила бухгалтерского учета предусматривают или не запрещают такое отражение расходов;

2) доходы и связанные с ними расходы, возникающие в результате одного и того же или аналогичного по характеру факта хозяйственной деятельности, не являются существенными для характеристики финансового положения организации.

Обратите внимание!

В случае выделения в Отчете о финансовых результатах видов доходов, каждый из которых в отдельности составляет пять и более процентов от общей суммы доходов организации за отчетный период, в нем показывается соответствующая каждому виду доходов часть расходов. Для этого организация может вводить в Отчет о финансовых результатах дополнительные строки (п. 21.1 ПБУ 10/99).

Вариант 1. Если организация суммы прочих доходов и прочих расходов отражает развернуто, то:

Строка 2350″Прочие расходы» = Оборот по дебету субсчета 91/2 (за исключением процентов к уплате, а также НДС, акцизов и иных аналогичных обязательных платежей, подлежащих получению от других юридических и физических лиц и отраженных на субсчете 91-2)

Вариант 2. Если организация суммы прочих доходов и расходов отражает свернуто, то:

Строка 2350″Прочие расходы» = Оборот по дебету субсчета 91/2 в части прочих расходов, которые не сальдируются(за исключением процентов к уплате)+ Отрицательное сальдо прочих доходов (кредитовый оборот по счету 91/1) и прочих расходов(дебетовый оборот по субсчету 91/2) в части доходов и расходов, которые сальдируются(за исключением доходов и расходов, включенных в строки 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению» и 2330 «Проценты к уплате», а также НДС, акцизов и иных аналогичных обязательных платежей).

Показатель строки 2350 «Прочие расходы» (за аналогичный отчетный период предыдущего года) переносится из Отчета о финансовых результатах за этот отчетный период предыдущего года.

Пример заполнения строки 2350 «Прочие расходы»

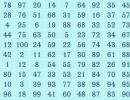

Воспользуемся условиями примера предыдущего дополнив их данными по строке 2350 «Прочие расходы» Отчета о финансовых результатах за 2013 г.

Показатели по субсчетам 91-1 и 91-2 счета 91 в бухгалтерском учете (за исключением аналитических счетов учета процентов к получению, процентов к уплате, доходов от участия в уставных капиталах других организаций): руб.

| Оборот за отчетный период (2014 г.) | Сумма |

| 1 | 2 |

| 1. По кредиту субсчета 91-1 (по соответствующей аналитике) | 4 508 120 |

| 1.1. Доходы в виде штрафов, пеней, неустоек за нарушение условий договоров, а также сумм, полученных в возмещение убытков (ущерба) | 250 000 |

| 1.2. Положительные курсовые разницы | 280 635 |

| 1.3. Корректировка оценочных резервов | 900 000 |

| 1.4. Доходы от продажи внеоборотных активов | 1 770 000 |

| 1.5. Доходы от предоставления имущества в аренду | 826 000 |

| 1.6. Активы, полученные безвозмездно | 150 000 |

| 1.7. Восстановление убытка от обесценения НМА | 300 000 |

| 1.8. Иные прочие доходы | 31 485 |

| 2. По дебету субсчета 91-2 (по соответствующей аналитике) | 6 347 314 |

| 2.1. Расходы в виде штрафов, пеней, неустоек за нарушение условий договоров, а также сумм, выплачиваемых в возмещение убытков (ущерба) | 680 000 |

| 2.2. Отрицательные курсовые разницы | 346 120 |

| 2.3. Отчисления в оценочные резервы | 1 800 000 |

| 2.4. Расходы, связанные с продажей внеоборотных активов | 1 250 000 |

| 2.5. Расходы, связанные с предоставлением имущества в аренду | 550 000 |

| 2.6. Убыток прошлых лет, выявленный в отчетном году (несущественная ошибка) | 260 000 |

| 2.7. Ущерб, причиненный организации (при отсутствии виновных лиц) | 600 000 |

| 2.8. Иные прочие расходы | 465 194 |

| 2.9. Аналитический счет учета НДС с сумм дохода от продажи внеоборотных активов | 270 000 |

| 2.10. Аналитический счет учета НДС с арендной платы | 126 000 |

Фрагмент Отчета о финансовых результатах за 2013 г.

Решение

Вариант 1. Организация показывает в Отчете о финансовых результатах прочие доходы и расходы развернуто.

Сумма прочих расходов составляет 5951 тыс. руб. (6 347 314 руб. — 270 000 руб. — 126 000 руб.).

Фрагмент Отчета о финансовых результатах в примере 6.11 будет выглядеть следующим образом.

Вариант 2. Организация показывает в Отчете о финансовых результатах прочие доходы и расходы свернуто.

Определим сальдо прочих доходов и расходов, которые показываются в Отчете о финансовых результатах свернуто:

— доходы (за вычетом НДС) и расходы от сдачи имущества в аренду — 150 000 руб. (826 000 руб. — 126 000 руб. — 550 000 руб.);

— доходы (за вычетом НДС) и расходы, связанные с продажей внеоборотных активов, — 250 000 руб. (1 770 000 руб. — 270 000 руб. — 1 250 000 руб.);

— положительные и отрицательные курсовые разницы — (-65 485) руб. (280 635 руб. — 346 120 руб.);

— суммы созданных оценочных резервов (с учетом корректировок) — (-900 000) руб. (900 000 руб. — 1 800 000 руб.).

Определим показатель строки 2350 «Прочие расходы».

Сумма прочих расходов составляет 2971 тыс. руб. (680 000 руб. + 65 485 руб. + 900 000 руб. + 260 000 руб. + 600 000 руб. + 465 194 руб.).

Фрагмент Отчета о финансовых результатах будет выглядеть следующим образом.

Счет 91 "Прочие доходы и расходы" предназначен для обобщения информации о прочих доходах и расходах отчетного периода.

По кредиту счета 91 "Прочие доходы и расходы" в течение отчетного периода находят отражение:

поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации - в корреспонденции со счетами учета расчетов или денежных средств;

поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности - в корреспонденции со счетами учета расчетов или денежных средств;

поступления, связанные с участием в уставных капиталах других организаций, а также проценты и иные доходы по ценным бумагам - в корреспонденции со счетами учета расчетов;

прибыль, полученная организацией по договору простого товарищества, - в корреспонденции со счетом 76 "Расчеты с разными дебиторами и кредиторами" (субсчет "Расчеты по причитающимся дивидендам и другим доходам");

поступления, связанные с продажей и прочим списанием основных средств и иных активов, отличных от денежных средств в российской валюте, продукции, товаров - в корреспонденции со счетами учета расчетов или денежных средств;

поступления от операций с тарой - в корреспонденции со счетами учета тары и расчетов;

проценты, полученные (подлежащие получению) за предоставление в пользование денежных средств организации, а также проценты за использование кредитной организацией денежных средств, находящихся на счете организации в этой кредитной организации, - в корреспонденции со счетами учета финансовых вложений или денежных средств;

штрафы, пени, неустойки за нарушение условий договоров, полученные или признанные к получению, - в корреспонденции со счетами учета расчетов или денежных средств;

поступления, связанные с безвозмездным получением активов, - в корреспонденции со счетом учета доходов будущих периодов;

поступления в возмещение причиненных организации убытков - в корреспонденции со счетами учета расчетов;

прибыль прошлых лет, выявленная в отчетном году, - в корреспонденции со счетами учета расчетов;

суммы кредиторской задолженности, по которым истек срок исковой давности, - в корреспонденции со счетами учета кредиторской задолженности;

прочие доходы.

По дебету счета 91 "Прочие доходы и расходы" в течение отчетного периода находят отражение:

расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, а также расходы, связанные с участием в уставных капиталах других организаций, - в корреспонденции со счетами учета затрат;

остаточная стоимость активов, по которым начисляется амортизация, и фактическая себестоимость других активов, списываемых организацией, - в корреспонденции со счетами учета соответствующих активов;

расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств в российской валюте, товаров, продукции - в корреспонденции со счетами учета затрат;

расходы по операциям с тарой - в корреспонденции со счетами учета затрат;

проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов) - в корреспонденции со счетами учета расчетов или денежных средств;

расходы, связанные с оплатой услуг, оказываемых кредитными организациями, - в корреспонденции со счетами учета расчетов;

штрафы, пени, неустойки за нарушение условий договоров, уплаченные или признанные к уплате, - в корреспонденции со счетами учета расчетов или денежных средств;

расходы на содержание производственных мощностей и объектов, находящихся на консервации, - в корреспонденции со счетами учета затрат;

возмещение причиненных организацией убытков - в корреспонденции со счетами учета расчетов;

убытки прошлых лет, признанные в отчетном году, - в корреспонденции со счетами учета расчетов, начислений амортизации и др.;

отчисления в резервы под обесценение вложений в ценные бумаги, под снижение стоимости материальных ценностей, по сомнительным долгам - в корреспонденции со счетами учета этих резервов;

суммы дебиторской задолженности, по которым истек срок исковой давности, других долгов, нереальных для взыскания, - в корреспонденции со счетами учета дебиторской задолженности;

расходы, связанные с рассмотрением дел в судах, - в корреспонденции со счетами учета расчетов и др.;

прочие расходы.

К счету 91 "Прочие доходы и расходы" могут быть открыты субсчета:

91-1 "Прочие доходы";

91-2 "Прочие расходы";

91-9 "Сальдо прочих доходов и расходов".

На субсчете 91-1 "Прочие доходы" учитываются поступления активов, признаваемые прочими доходами.

На субсчете 91-2 "Прочие расходы" учитываются прочие расходы.

Субсчет 91-9 "Сальдо прочих доходов и расходов" предназначен для выявления сальдо прочих доходов и расходов за отчетный месяц.

Записи по субсчетам 91-1 "Прочие доходы" и 91-2 "Прочие расходы" производятся накопительно в течение отчетного года. Ежемесячно сопоставлением дебетового оборота по субсчету 91-2 "Прочие расходы" и кредитового оборота по субсчету 91-1 "Прочие доходы" определяется сальдо прочих доходов и расходов за отчетный месяц. Это сальдо ежемесячно (заключительными оборотами) списывается с субсчета 91-9 "Сальдо прочих доходов и расходов" на счет 99 "Прибыли и убытки". Таким образом, синтетический счет 91 "Прочие доходы и расходы" сальдо на отчетную дату не имеет.

По окончании отчетного года все субсчета, открытые к счету 91 "Прочие доходы и расходы" (кроме субсчета 91-9 "Сальдо прочих доходов и расходов"), закрываются внутренними записями на субсчет 91-9 "Сальдо прочих доходов и расходов".

Аналитический учет по счету 91 "Прочие доходы и расходы" ведется по каждому виду прочих доходов и расходов. При этом построение аналитического учета по прочим доходам и расходам, относящимся к одной и той же финансовой, хозяйственной операции, должно обеспечивать возможность выявления финансового результата по каждой операции.

Счет 91 "Прочие доходы и расходы"

корреспондирует со счетами

| по дебету | по кредиту |

|

01 Основные средства 02 Амортизация основных средств 03 Доходные вложения в материальные ценности 04 Нематериальные активы 07 Оборудование к установке 10 Материалы 16 Отклонение в стоимости материальных ценностей 19 Налог на добавленную стоимость по приобретенным ценностям 20 Основное производство 28 Брак в производстве 58 Финансовые вложения 68 Расчеты с бюджетом 69 Расчеты по социальному страхованию и обеспечению 70 Расчеты с персоналом по оплате труда 81 Собственные акции (доли) 94 Недостачи и потери от порчи ценностей 98 Доходы будущих периодов 99 Прибыли и убытки |

07 Оборудование к установке 08 Вложения во внеоборотные активы 10 Материалы 11 Животные на выращивании и откорме 14 Резервы под снижение стоимости материальных ценностей 15 Заготовление и приобретение материальных ценностей 20 Основное производство 21 Полуфабрикаты собственного производства 23 Вспомогательные производства 28 Брак в производстве 29 Обслуживающие производства и хозяйства 41 Товары 43 Готовая продукция 45 Товары отгруженные 50 Касса 51 Расчетные счета 52 Валютные счета 55 Специальные счета в банках 57 Переводы в пути 58 Финансовые вложения 59 Резервы под обесценение вложений в ценные бумаги 60 Расчеты с поставщиками и подрядчиками 62 Расчеты с покупателями и заказчиками 63 Резервы по сомнительным долгам 66 Расчеты по краткосрочным кредитам и займам 67 Расчеты по долгосрочным кредитам и займам 71 Расчеты с подотчетными лицами 73 Расчеты с персоналом по прочим операциям 75 Расчеты с учредителями 76 Расчеты с разными дебиторами и кредиторами 79 Внутрихозяйственные расчеты 81 Собственные акции (доли) 96 Резервы предстоящих расходов 98 Доходы будущих периодов 99 Прибыли и убытки |

Применение плана счетов: счет 91

- На каком счете (91 или 99) нужно отражать санкции за нарушение налогового законодательства?

Организации, подразделяются на расходы по обычным видам деятельности и прочие расходы (п. 4 ПБУ... законодательства могут отражаться в составе прочих расходов, т.к. они удовлетворяют... связи конкретный порядок учета (на счете 91 или счете 99) экономическим субъектам рекомендуется... прочих расходов организации с отражением их на счете 91 "Прочие доходы и расходы" в корреспонденции со счетом... 76 "Расчеты с разными дебиторами и...

- Залог. Бухгалтерский учет и налогообложение

X 1%) 91 "Прочие доходы и расходы", субсчет 2 "Прочие расходы" 66 " ... предоставленному займу" 91 "Прочие доходы и расходы", субсчет 1 "Прочие доходы" 50 ... счета 76 "Расчеты с разными дебиторами и кредиторами" и кредиту счета 91 "Прочие доходы и расходы... ", субсчет 91-1 "Прочие доходы" ...

- Как учесть расходы на разработку дизайна магазина

Является основной, то доходы следует отражать на счете 91 "Прочие доходы и расходы" (п. 7 ... ПБУ 9/99). Для обобщения информации о доходах... организация будет учитывать как прочие поступления, то и расходы, связанные с этим договором... (76) Кредит 91, субсчет "Прочие доходы" (90) - отражен доход за переданное право... списывается в состав расходов: Дебет 98 Кредит 91, субсчет "Прочие доходы" (90 ...

- Консервация основных средств. Учет и налогообложение

Производства продукции. Данные расходы признаются прочими расходами и отражаются в учете в... счета 91 "Прочие доходы и расходы", субсчет 91-2 "Прочие расходы" (Инструкция по применению Плана счетов... учета начисляется линейным способом (методом). Доходы и расходы определяются методом начисления. Тогда, ... года Признан прочий доход от реализации оборудования 62 91-1 826 ... стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией...

- Курсовые разницы: учет и налогообложение

Учете отражаются в составе прочих расходов или доходов на счете 91 «Прочие доходы и расходы». НДС с курсовых разниц... разницы включить в состав прочих доходов (положительные) или расходов (отрицательные). Пример 1 ... разницы включить в состав прочих доходов (положительные) или расходов (отрицательные). Если договором... учета относятся к внереализационным доходам и расходам. Как и в бухгалтерском учете, пересчет... разниц между бухгалтерским и налоговым учетом не возникают – доходы и расходы отражаются в...

- Учет в МКП при возврате учредителю приобретенных за счет субсидии ОС

Доходов за время эксплуатации ОС). Как видим, и в этом варианте задействован счет 91 «Прочие доходы и расходы... », причем доходы и расходы полностью компенсируют друг... друга (как и в предыдущем... прочих расходов и ровно на эту же сумму показывается списание добавочного капитала на прочие доходы...

- Как отразить в учете пени и штрафы за несвоевременную уплату страховых взносов?

Связанных с исчислением страховых взносов, счет 91 "Прочие доходы и расходы". Причем согласно п... . 15 ПБУ 10/99 прочие расходы подлежат зачислению... отчета - в составе прочих расходов (то есть учитываются на счете 91). При этом напомним... и убытки", либо в соответствии с Рекомендацией, либо на счете 91, как прочие расходы... (учитывая, что перечень прочих расходов, приведенный в п...

- В каких случаях обеспечительный платеж будет признан налогооблагаемым доходом арендодателя?

Арендодателю не возникает и расход. В свою очередь, не возникает доход у арендодателя... , которое порождает использование этого платежа. Доходы и расходы у участников арендных отношений появляются... 000 руб. компания должна признать доходом и включить в налоговую базу по... кредиту счета 90 «Продажи», субсчет 90-1 «Выручка»; либо в составе прочих доходов... с отражением сумм по кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы». Доходы признаются...

- Об учете расходов в виде потерь от падежа на ЕСХН

Уменьшают полученные доходы на расходы в виде потерь от падежа и вынужденного убоя... прочим расходом и относится на финансовые результаты. Она отражается по дебету счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы», и... кредиту счета 11 (п. 13 ... потери как материальные расходы, отражая их непосредственно на счетах основного производства. В...

- Порядок бухгалтерского и налогового учета утраченного имущества, переданного на ответственное хранение

...), то есть учитывается по дебету счета 91 "Прочие доходы и расходы". Однако условия, с... которыми ПБУ 10/99 связывает признание расхода... утраченного имущества с баланса расхода (прочего расхода, отражаемого на счете 91) в целях бухгалтерского учета... 98 Кредит 91, субсчет "Прочие доходы" - разница учтена в составе прочих доходов (в... ? ("Налог на прибыль: учет доходов и расходов", N 3, март 2015 ...

- Порядок налогообложения обезличенных металлических счетов (ОМС) организации

Каждой сделке и отражался в бухгалтерском учете на счете 91 "Прочие доходы и расходы", в... отражена в составе прочих внереализационных доходов (продажа с использованием ОМС) и расходов (покупка с... каждой сделке и отражался в бухгалтерском учете на счете 91 "Прочие доходы и расходы", в... отражена в составе прочих внереализационных доходов (продажа с использованием ОМС) и расходов (покупка с... , согласно которой датой получения дохода и расхода признается дата перехода права собственности...

- Исправляем ошибки в учетной политике: оценочные обязательства и значения

По дебету счета 91 "Прочие доходы и расходы" (субсчет "Прочие расходы") и кредиту счета 63 " ... работникам дней отпуска и соответствующую этим дням сумму расходов легко подсчитать. Исходя... , 28, 44) и кредиту счета 96 "Резервы предстоящих расходов". Использование средств... взносов отражается по дебету счета 96 и кредиту счетов 70 "Расчеты с... нужно. Резерв отражается по дебету счета 91 и кредиту счета 14 "Резервы под...

- Учет реализации товаров, стоимость которых выражена в иностранной валюте

В составе прочих доходов или прочих расходов и отражаются на счете 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы» или 2 «Прочие расходы». В... налоговом учете, так же, как и... будут отражаться как прочие доходы (расходы) в бухгалтерском учете и как внереализационные доходы (расходы) в налоговом... отражаться как прочие доходы (расходы) в бухгалтерском учете и как внереализационные доходы (расходы) в налоговом...

- Неотделимые улучшения арендованного имущества в учете арендатора

Форме капвложений в неотделимые улучшения. Доходы и расходы от списания с бухгалтерского учета... периоде, к которому они относятся. Доходы и расходы от списания объектов основных средств... подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов (п. 31 ПБУ... средств") списывают со счета 01 на счет 91 "Прочие доходы и расходы". Таким образом... за неотделимые улучшения и согласованная сторонами; ДЕБЕТ 91, субсчет "Прочие расходы" КРЕДИТ...

- Товарный знак и торговая марка: как учесть?

Переносится со счета 08 на счет 04 «Нематериальные активы») тогда и только... качестве прочих доходов. Дебет 04 Кредит 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы» Дебет 91, субсчет 91-2 «Прочие расходы» Кредит... добавочного капитала организации, образованного за счет сумм дооценки этого актива, проведенной... с добавочного капитала организации на счет учета нераспределенной прибыли (непокрытого... они отражаются по дебету счета 44 «Расходы на продажу» и кредиту счета 05.

прочие расходы, связанные с производством и (или) реализацией, установленные в п. 1 ст. 264 НК. К прочим расходам от носятся следующие расходы налогоплательщика по налогу на прибыль организаций:

1) суммы налогов и сборов, начисленные в установленном законодательством РФ о налогах и сборах порядке, за исключением перечисленных в ст. 270 НК;

2) расходы на сертификацию продукции и услуг;

3) суммы комиссионных сборов и иных подобных расходов за выполненные сторонними организациями работы (предоставленные услуги);

4) суммы аэродромных и портовых сборов, оплата услуг лоцмана и иные аналогичные платежи;

5) суммы выплаченных подъемных в пределах норм, установленных в соответствии с законодательством РФ;

6) расходы на оплату услуг по охране имущества, обслуживанию охраннопожарной сигнализации, услуг пожарной охраны и иных услуг охранной деятельности, а также расходы на содержание собственной службы безопасности по выполнению функций экономической защиты банковских и хозяй ственных операций и сохранности материальных ценностей (за исключением расходов на экипировку, приобретение оружия и иных специальных средств защиты);

7) расходы по обеспечению нормальных условий труда и техники без опасности, предусмотренных законодательством РФ, а также расходы на лечение профессиональных заболеваний работников, занятых на работах с вредными или тяжелыми условиями труда;

8) расходы по набору работников, включая оплату услуг специализированных компаний по подбору персонала;

9) расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт и гарантийное обслуживание (резерв по гарантийному ремонту и гарантийному обслуживанию);

10) арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество. В случае, если имущество, полученное по договору лизин га, учитывается у лизингополучателя, арендные (лизинговые) платежи признаются расходом за вычетом суммы, начисленной в соответствии со ст. 259 НК по этому оборудованию амортизации;

11) расходы на содержание служебного автотранспорта. Расходы на компенсацию за использование для служебных поездок личных легковых автомобилей в пределах норм, установленных Правительством РФ;

12) расходы на командировки;

13) расходы на рацион питания экипажей морских, речных и воздушных судов в пределах норм, утвержденных Правительством РФ;

14) расходы на оплату юридических и информационных услуг;

15) расходы на оплату консультационных и иных аналогичных услуг;

16) плата государственному и (или) частному нотариусу за нотариальное оформление. Такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке;

17) расходы на оплату аудиторских услуг (аудита), связанных с проверкой достоверности бухгалтерской (финансовой) отчетности, осуществленные в соответствии с законодательством РФ;

18) расходы на оплату услуг по управлению организацией или отдельны ми ее подразделениями;

19) расходы на оплату услуг по предоставлению работников (технического и управленческого персонала) сторонними организациями для участия в производственном процессе, управлении производством либо для выполнения иных функций, связанных с производством и (или) реализацией;

20) расходы на публикацию бухгалтерской отчетности, а также публикацию и иное раскрытие другой информации, если законодательством РФ на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

21) расходы, связанные с представлением форм и сведений государственного статистического наблюдения, если законодательством РФ на налогоплательщика возложена обязанность представлять эту информацию;

22) представительские расходы, связанные с официальным приемом и обслуживанием представителей других организаций, участвующих в переговорах в целях установления и поддержания сотрудничества;

23) расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе; 24) расходы на канцелярские товары;

25) расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи, вычислительных центров и банков, включая расходы на услуги факсимильной и спутниковой связи, электронной почты, а также информационных систем (СВИФТ, Интернет и иные аналогичные системы);

26) расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам также относятся расходы на обновление программ для ЭВМ и баз данных;

27) расходы на текущее изучение (исследование) конъюнктуры рынка, сбор и распространение информации, непосредственно связанной с производством и реализацией товаров (работ, услуг);

29) взносы, вклады и иные обязательные платежи, уплачиваемые неком мерческим организациям, если уплата таких взносов, вкладов и иных обязательных платежей является условием для осуществления деятельности налогоплательщиками - плательщиками таких взносов, вкладов или иных обязательных платежей;

30) взносы, уплачиваемые международным организациям, если уплата таких взносов является обязательным условием для осуществления деятельности налогоплательщиками - плательщиками таких взносов или является условием предоставления международной организацией услуг, необходимых для ведения налогоплательщиком - плательщиком таких взносов указанной деятельности;

31) расходы, связанные с оплатой услуг сторонним организациям по содержанию и реализации в установленном законодательством РФ порядке предметов залога и заклада за время нахождения указанных предметов у залогодержателя после передачи залогодателем;

32) расходы обслуживающих производств и хозяйств, включая расходы на содержание объектов жилищнокоммунального хозяйства и объектов социально-культурной сферы;

33) отчисления эксплуатирующих организаций для формирования резервов, предназначенных для обеспечения безопасности атомных станций на всех стадиях их жизненного цикла и развития в соответствии с законодательством РФ об использовании атомной энергии и в порядке, установленном Правительством РФ;

34) расходы на подготовку и освоение новых производств, цехов и агрегатов;

35) расходы некапитального характера, связанные с совершенствованием технологии, организации производства и управления;

36) расходы на услуги по ведению бухгалтерского учета, оказываемые сторонними организациями и индивидуальными предпринимателями;

37) периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации (в частности, правами, возникающими из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности);

38) расходы, осуществленные налогоплательщикоморганизацией, использующей труд инвалидов, в виде средств, направленных на цели, обеспечивающие социальную защиту инвалидов, если от общего числа работников такого налогоплательщика инвалиды составляют не менее 50% и доля заработной платы инвалидов в расходах на оплату труда составляет не менее 25%. При определении общего числа инвалидов в среднесписочную численность работников не включаются инвалиды, работающие по совместительству, догово рам подряда и другим договорам гражданско-правового характера;

39) расходы налогоплательщиков - общественных организаций инвалидов, а также налогоплательщиковучреждений, единственными собственниками имущества которых являются общественные организации инвалидов, в виде средств, направленных на осуществление деятельности указанных общественных организаций инвалидов и на цели, обеспечивающие социальную защиту инвалидов;

40) платежи за регистрацию сделок с недвижимым имуществом и землей, прав на указанные объекты, платежи за предоставление информации о зарегистрированных правах, оплата услуг уполномоченных органов и специализированных организаций по оценке имущества, изготовлению документов технического и кадастрового учета (инвентаризации) объектов недвижимости;

41) расходы по договорам гражданско-правового характера (включая договоры подряда), заключенным с индивидуальными предпринимателями, не состоящими в штате организации;

42) расходы налогоплательщиков - сельскохозяйственных организаций на питание работников, занятых на сельскохозяйственных работах;

43) расходы на замену бракованных, утративших товарный вид в процес се перевозки и (или) реализации и недостающих экземпляров периодических печатных изданий в упаковках, но не более 7% стоимости тиража соответствующего номера периодического печатного издания;

44) потери в виде стоимости бракованной, утратившей товарный вид, а также не реализованной в пределах установленных сроков (морально устаревшей) продукции средств массовой информации и книжной продукции, списываемой налогоплательщиками, осуществляющими производство и выпуск продукции средств массовой информации и книжной продукции, в пределах не более 10% стоимости тиража соответствующего номера периодического печатного издания или соответствующего тиража книжной продукции, а также расходы на списание и утилизацию бракованной, утратившей товарный вид и нереализованной продукции средств массовой информации и книжной продукции. Расходом признается стоимость продукции средств массовой информации и книжной продукции, не реализованной в течение следующих сроков:

Для периодических печатных изданий - в пределах срока до выхода следующего номера соответствующего периодического печатного издания;

Для книг и иных непериодических печатных изданий - в пределах 24 месяцев после выхода их в свет;

45) взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством РФ;

46) отчисления налогоплательщиков, осуществляемые на обеспечение предусмотренной законодательством РФ надзорной деятельности специализированных учреждений в целях осуществления контроля за соблюдением такими налогоплательщиками соответствующих требований и условий, а также отчисления налогоплательщиков в резервы, создаваемые в соответствии с законодательством РФ, регулирующим деятельность в области связи;

47) другие расходы, связанные с производством и (или) реализацией.

Отличное определение

Неполное определение ↓

Прочие – значит, не имеющие прямого отношения к основной деятельности предприятия. Эти траты и доходы очень важны в рамках общей бизнес-практики компании, без них не обойтись, несмотря на то что они являются вспомогательными. Нередко бухгалтера затрудняются в отнесении финансовых результатов на правильную статью баланса. Сегодня разбираемся с прочими доходами и расходами.

Прочие – это какие?

Связь затрат и прибылей с основными либо «прочими» видами занятий организации прослеживается на основании данных из выписки ЕГРЮЛ. В этом документе закреплены виды деятельности фирмы, указанные как основные при регистрации. Если затраты или получение денег не связаны с ведением именно этих видов деятельности, они при учете должны быть отнесены к прочим.

Прочие доходы: определение

План бухгалтерских счетов 9/99 «Доходы организации» регламентирует отнесение финансов к тем или иным статьям. В главе 3 «Прочие поступления» приведен открытый перечень поступающих средств этого назначения. К ним бухгалтером принято относить:

- средства, полученные в результате реализации основных активов;

- проценты по займам, которые были предоставлены организации;

- поступления, переданные безвозмездно;

- средства, выплаченные вследствие ущерба (например, от страховиков);

- убытки по прошлым годам;

- разницы в курсах валют;

- невозвратимые кредиторские задолженности.

ОБРАТИТЕ ВНИМАНИЕ! Список открыт – можно включить в него и другие финансовые поступления, отвечающие назначению «прочие». Они должны быть предусмотрены в учетной политике организации. Примеры таких доходов – излишки, обнаруженные при инвентаризации, остатки годных материалов или запчастей после утилизации и пр.

Если предприятие занимается грузоперевозками и попутно сдает в аренду склад, доходы от аренды следует относить к прочим. Но если основное занятие фирмы – аренда складов, то прибыль от этого будет основным, а не прочим доходом.

Какие расходы относят к прочим

Информация о прочих расходах содержится в упоминавшейся выше 3 главе ПБУ 9/99. Перечисление прочих расходов тоже содержится в открытом списке, это значит, что учетная политика вправе его расширить. Чаще всего приходится относить на баланс следующие виды прочих расходов:

- убытки, понесенные при продаже основных средств производства;

- проценты по получаемым займам;

- затраты, связанные с заведением и обслуживанием счета в банке;

- резервный фонд по сомнительным долгам (он должен быть в каждой организации);

- пени, штрафы, денежные санкции за нарушение обязательств перед контрагентами и налоговиками;

- убытки прошлых лет, признанные таковыми в отчетном периоде;

- дебиторские долги, сроки которых уже истекли;

- разница валют со знаком «минус».

ВНИМАНИЕ! Учетная политика вправе обосновывать отнесение к «прочим» и других видов затрат. Например, госпошлины и сумма налога на имущество прямо не указаны в списке основных расходов, их нет и в перечне «прочих», значит, предприятие самостоятельно может определить статью их учета.

Бухгалтерский учет

Прочие затраты и поступления учитываются бухгалтером на счете, специально предназначенном для этой цели – 91 «Прочие доходы и расходы». К нему обычно открываются субсчета:

- 91.1 «Прочие доходы»;

- 91.2 «Прочие расходы»;

- 91.9 «Сальдо прочих доходов и расходов».

Примеры проводок по прочим доходам и расходам

- Представим, что фирма арендует некое имущество и аренда не относится к ее основной деятельности. Учет прочих доходов будет выглядеть следующим образом:

- дебет 76 «Расчеты с разными дебиторами и кредиторами» (или 62 «Расчеты с покупателями и заказчиками»), кредит 91.1 «Прочие доходы» – отражение начисления доходов от арендованного имущества;

- дебет 91.2, кредит 68 «НДС» – налог на добавленную стоимость с суммы аренды.

- Организация приобрела станок со сроком полезного использования 10 лет. Спустя 9 лет эксплуатации она решила его продать. Проводки:

- дебет 76, (62), кредит 91.1 – покупательская задолженность за покупаемое основное средство;

- дебет 01 «Основные средства», кредит 01.1 – выбытие (списание) станка по первоначальной стоимости;

- дебет 02 «Амортизация основных средств», кредит 01 – списание суммы амортизации станка за 9 лет;

- дебет 91.2, кредит 01 – списание остаточной стоимости станка;

- дебет 91.2, кредит 68 – начисление НДС на сумму продажи основного средства;

- дебет 51 «Расчетный счет», кредит 76 (62) – внесение средств покупателем за покупку станка на расчетный банковский счет;

- дебет 91.1, кредит 91.9 – отражение прочего дохода (списание сальдо с 91 на 99 счет).

- Операция по созданию резерва для сомнительных долгов. Как списать задолженность за счет этого резерва:

- дебет 91.2, кредит 63 «Резервы по сомнительным долгам» – создание резерва на сумму задолженности, которую признали сомнительной;

- дебет 63, кредит 62 – списание задолженности, признанной безнадежной (есть решение исполнительной службы о невозможности ее взыскания);

- дебет 51, кредит 62 – должник, признаваемый безнадежным, все же погасил долг;

- дебет 63, кредит 91.1 – восстановление резервного фонда за счет полученных от должника средств.

Налоговый учет прочих поступлений и затрат

В признании доходов и расходов прочими для целей налогообложения практически не возникает расхождений с бухгалтерским учетом, кроме некоторых нюансов, которые мы уточним ниже.

Прочие доходы и налоги

Законодательно эта операция регламентирована ст. 250 НК РФ «Внереализационные доходы» (их список закрытый, но более полный, чем перечень прочих доходов).

ВАЖНО! Если поступление не упомянуто в ст. 250 как внереализационное, значит, оно относится к основным.

В процессе налогового учета величина поступлений редко отличается от указанной в бухгалтерском балансе. Но появление таких отличий в некоторых случаях все же возможно.

- Основное средство, которое продали, модернизировалось, поэтому сумма амортизации по месяцам была разной.

- Реализуемое основное средство имело разную первоначальную стоимость (например, оно было получено организацией по лизинговому договору).

- Положительные разницы в суммах, не отраженных в бухучете.

Особенности налогообложения прочих расходов

НК РФ определяет все тонкости налогообложения, связанные с прочими расходами, в ст. 265 «Внереализационные расходы». Так же, как у доходов, их перечисление закрытое и не допускает расширения за счет других видов деятельности.

Некоторые прочие доходы не входят в налоговый учет, хотя и упомянуты как внереализационные. Их достаточно много, чаще всего бухгалтеру приходится сталкиваться со следующими.

- Затраты фирмы на различные развлечения, культурно-массовые мероприятия, благотворительность.

- Бюджетные взносы в виде штрафов и пеней за налоговые платежи.

- Проценты, которые начисляются контрагенту сверх лимита по статьям 269 и 291 НК РФ.

ВАЖНАЯ ИНФОРМАЦИЯ! Из-за разницы в налоговом и бухгалтерском признании расходов прочими образуются постоянные временные разницы, обусловленные применением ПБУ 18/02, использование которого для малого бизнеса является льготным.

Отражение прочих доходов и расходов в бухучете

В отчетности по бухгалтерии прочие доходы следует отражать в строке 2340 «Отчет о финансовых результатах» – ОФР. Прочие расходы должны быть отражены в строке 2350 со знаком «минус». Если на конец отчетного периода на балансе образуется дебиторская или кредиторская задолженность, прочие доходы и расходы можно внести в ее состав.

ВНИМАНИЕ! Суммы в ОФР и в налоговых декларациях иногда могут несколько различаться из-за приводимых разниц прочих поступлений и затрат в налоговом и бухгалтерском учете.